Unternehmensfinanzierung

Ein Schlüssel zum Erfolg Ihres UnternehmenUnternehmens- finanzierung

Ein Schlüssel zum Erfolg Ihres UnternehmenUnternehmensfinanzierung

Ein Schlüssel zum Erfolg Ihres UnternehmenIhre Unternehmensfinanzierung als Schlüssel zum Erfolg Ihres Unternehmens

Damit Sie sich voll auf die Entwicklung Ihres Unternehmens fokussieren können ist Ihre gute Unternehmensfinanzierung ein Schlüssel hierfür. Tag für Tag aufs Neue – ohne dabei ans Geld denken zu müssen!

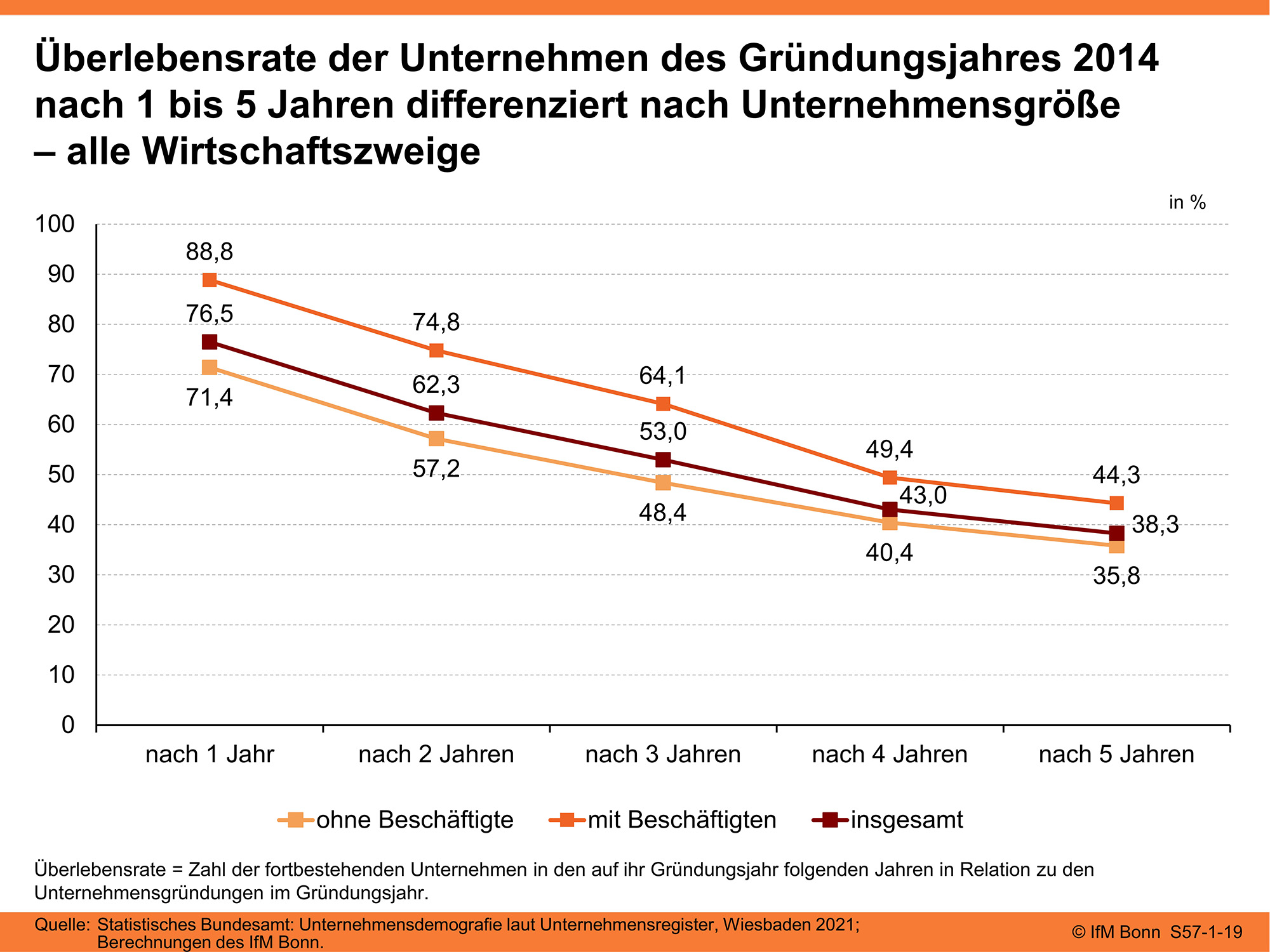

Als Unternehmer oder Gründer, haben Sie eine hohe Expertise und brennen für ihre guten Ideen oder Produkte. Gespräche mit Banken und anderen Finanzierungspartnern gehören noch nicht zu Ihrer Lieblingsbeschäftigung? Das sollen sie auch nicht! Wichtig ist aber, dass Sie die Finanzmittel erhalten, die Sie benötigen, damit Sie sich voll auf Ihr Geschäft fokussieren können. Dies ist eine der Aufgaben einer guten Unternehmensfinanzierung. Sowohl bei Start-ups als auch bestehenden Unternehmen. Ein Vergleich der Unternehmen mit guter und ausreichender Finanzierung zu all den anderen zeigt, dass diese Marktchancen deutlich besser nutzen können und die Kosten der Firmenfinanzierung zweitrangig sind. Etablierte Unternehmen, die ihr Umsatzplateau verlassen und weiter wachsen möchten, stehen was das Thema Geld angeht vor den gleichen Herausforderungen wie Start-ups. Und immer wieder werden leicht zu vermeidende Fehler gemacht.

Ich möchte, dass alle, die mit guten Lösungen unternehmerisch erfolgreich werden möchten dies auch können. Auf Seiten der Finanzierungen und Finanzstrukturen gebe ich Ihnen hierzu einfache und transparente Hilfsmittel an die Hand. Ihre guten Ideen dürfen nicht am Geld scheitern – das ist meine Mission!

Selbstverständlich löse ich Ihnen auch den kurzfristig drängenden Bedarf nach Liquidität für Ihr Unternehmen. Die Zielsetzung ist aber stets die langfristige Finanzierungssicherheit! Das sorgt für eine gesunde und nachhaltige Stabilität Ihres Unternehmens! Sie sollen sich auf Ihren dauerhaften und nachhaltigen Unternehmenserfolg fokussieren können.

Warum es so wichtig ist, dass Sie eine stabile Finanzierung für Ihr Unternehmen haben:

Ihr Bindeglied zwischen Unternehmen und Banken – zwischen Eigenkapital und Fremdkapital, das ist meine Rolle. Immer bin ich aber „Vertreter der Unternehmen“. Die Interessen Ihres Unternehmens und von Ihnen persönlich stehen stets im Mittelpunkt meines Handelns.

Natürlich können Sie auch selbst in die Umsetzung mit den Banken und anderen Finanzierungspartnern für Ihre Firmenkredite gehen. Sie können auch die Angebote und deren gesamten Kosten selbst vergleichen. Hierzu empfehle ich Ihnen aber zuvor für Sie gratis die Aufzeichnung meines FinPartner-Webinars „Wie Sie den internen Kredit-Entscheidung-Prozess bei Banken in Ihrem Sinne steuern!„. Um zur Aufzeichnung und weiteren hilfreichen Informationen zu gelangen -> klicken Sie hier

Ihre Finanzierungssicherheit ist mein Antrieb und mein Ziel!

Eine gesunde Unternehmensfinanzierung besteht aus verschiedenen Bausteinen, um ein Unternehmen auf langfristig gesunde und nachhaltige Beine zu stellen. Gleichzeitig sollen die Strukturen aber auch flexibel genug sein, damit Sie bei weiterem Wachstum Auftragsmöglichkeiten nutzen und finanzieren zu können.

Sie haben:

- klare unternehmerische Ziele

- das notwendige technische bzw. produktseitige Know-How

- noch nicht die Klarheit, wie Sie Ihre Ziele betriebswirtschaftlich umsetzen

Sie möchten:

- finanzielle Stabilität mit ausreichender Liquidität, um Ihre Ideen und Ihr Geschäft umzusetzen

- Freiraum für Wachstum und Unabhängigkeit vom Kredit der Banken in der Unternehmensfinanzierung

- Kompass & Tacho statt Blindflug

- einen steigenden Unternehmenswert und Wachstum Ihres Eigenkapitals

Sie benötigen:

- stabile & flexible Finanzierungen für Ihr Unternehmen

- Überblick über Ihren Liquiditätsbedarf

- Antworten, wie Sie den Bedarf an Liquidtät decken können

- aktive Unterstützung in der Umsetzung der Finanzplanung

Ihr Mehrwert durch mich:

- Transparenz zu den sinnvollen Möglichkeiten für eine passende Unternehmensfinanzierung

- Ich spreche die „Sprache der Finanzierer“

- Ich kenne die Anforderungen der Investoren, Banken und der Unternehmen

- Mein Erfahrungsschatz und Zielfokus für Ihren Erfolg

Wozu benötige ich einen Businessplan?

Viele Unternehmer und auch Gründer sehen einen Businessplan häufig nur als Mittel, um Finanziers für eine Geschäftsidee zu gewinnen und den Firmenkredit zu realisieren. Doch dieser Blick birgt Risiken.

Der Businessplan ist ein unerlässliches Instrument für alle Gründer und Unternehmer, um das eigene Vorhaben in allen Facetten zu beleuchten. Er dient weit mehr als einzig der Befriedigung der Anforderungen von Banken oder Investoren. Er ist eine Chance zur gründlichen und strukturierten Selbstreflexion. Bei der Erstellung eines Businessplans werden wir gezwungen, jeden Aspekt des Vorhabens zu durchdenken.

Der wahre Wert eines Businessplans liegt in der Selbstklärung. Er zwingt den Gründer ebenso wie den Unternehmer, seine Ideen kritisch zu hinterfragen, Strategien zu überdenken und sich mit potenziellen Herausforderungen auseinanderzusetzen. Er wird zu einem Spiegel, der Stärken, Schwächen und Chancen des Vorhabens offenbart.

Natürlich kann ein gut durchdachter Businessplan auch Türen öffnen. Er kann die Basis für Kreditgenehmigungen sein. Aber viel wichtiger als diese externe Funktion ist seine Rolle als internes Werkzeug. Der Businessplan ermöglicht es Unternehmern, ihre Ideen zu strukturieren und deren Durchführbarkeit intensiv und realistisch zu bewerten. Ein Businessplan sollte daher nicht als bloße Formalität oder als reine Voraussetzung für Finanzierungen angesehen werden. Er ist ein dynamisches Werkzeug, das mit dem Unternehmen wächst und sich anpasst. Er ist Grundlage dafür, fundierte Entscheidungen zu treffen und Visionen mit Klarheit zu verfolgen.

Kurz: Die Bank überlebt es, wenn der Kredit ausfällt. Der Gründer…?

Empfehlungen für die Unternehmensfinanzierung

Insbesondere in Zeiten guter Unternehmenszahlen sowie sehr hoher Liquidität in den Märkten sollte die Unternehmensfinanzierung auf nachhaltige Beine gestellt werden. Aber auch im Vergleich dazu gilt, dass auch in Zeiten angespannter wirtschaftlicher Lage eine stabile Finanzierung enorm wichtig ist. Ausreichend Kapital sorgt dafür, dass Sie Krisen überstehen und sich die Kosten ungenutzter Chancen sparen können. Und dafür gibt es gute Voraussetzungen, denn es herrscht unverändert ein reger Wettbewerb zwischen:

- Banken

- Investoren

- Business Angels

- alternativen Kapitalgebern

Es ist egal, wie wem Sie sprechen. Es gibt 3 Testfragen, die jeder seriöse Geldgeber stellt. Wenn für Unternehmen Geld benötigt wird müssen inhaltlich immer die gleichen Fragen beantwortet werden – egal ob ich Fremdkapital oder Eigenkapital benötige. Überzeugen Sie direkt im Gespräch und beantworten diese Fragen proaktiv. Welche das sind habe ich in diesem kurzen Video dargestellt. -> zum Video

Ein guter Mix aus Fremd- und Eigenkapital bildet die Zielstruktur einer nachhaltigen Unternehmensfinanzierung

Die Chancen für eine stabile Unternehmensfinanzierung gelten sowohl für Start-ups, junge Unternehmen und etablierte Unternehmen. Hierbei ist es egal, ob wir von kleinen und mittleren Unternehmen oder Konzernstrukturen sprechen. Die finanziellen Mittel müssen stets gut strukturiert sein. Wie Sie hierbei vom Getriebenen zum Gestalter Ihrer Firmenkredite werden können, erfahren Sie im kostenfreien -> FinPartner-Videokurs „stabile Unternehmensfinanzierung“.

Unabhängig davon, ob die Umsätze im Bereich hunderttausender oder mehrerer Millionen Euro liegen. Fast immer wird externes Kapital, z.B. in Form eines Kredits für die Unternehmensfinanzierung, benötigt. Wie viel Kredit benötigt wird und über welchen Weg der Finanzierung die Mittel kommen, lässt sich unter anderem aus der Finanzplanung ableiten. Wir greifen hierbei den Finanzierungen für Ihre Firma auf Kredite, anderes Fremdkapital, Eigenkapital und eigenkapitalähnliche Mittel zurück. Ein Vergleich des breiten Marktangebotes für Sie, führt im Ergebnis dazu, dass die Unternehmen mit dem „passenden Geld“ ausgestattet werden.

Die Umsetzung Ihrer Firmenfinanzierung kann durch Förderkredite, (Tilgungs-)zuschüsse, Darlehen, Kreditlinien, andere Betriebsmittelfinanzierungen, Leasing, Mietkauf, Factoring und vielen anderen Möglichkeiten erfolgen. Wichtig ist: es muss zu Ihrer Strategie und Ihrer aktuellen Situation passen! Eine ausgewogene Struktur von Eigenkapital und Kreditmitteln sorgt dafür, den Leverage-Effekt für sich sinnvoll nutzen zu können.

Ich freue mich auf Sie und Ihre Anfrage

Oder nehmen Sie direkt Kontakt auf

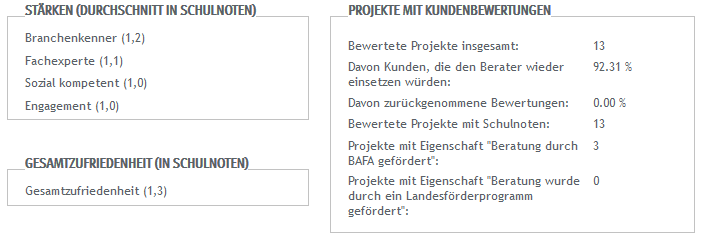

Referenzen und Bewertungen

KfW-Beraterbörse

Bewertungen zum Stichtag 16.12.2019 vor deren Schließung

gerner jederzeit wieder.

Er gibt sehr offenes, direktes und praktisches Feedback und ich empfehle ihn gerne uneingeschränkt weiter.

Vielen Dank nochmal für die kompetente und sympathische Beratung!

Prädikat SEHR EMPFEHLENSWERT!!!

Kurzum, ein Berater wie man sich ihn wünscht! Auf alle Fälle zum weiterempfehlen.

Menschlich und auch beruflich auf höchstem Niveau.

Die Zusammenarbeit war und ist konstruktiv, objektiv und bodenständig.

Kann ich nur weiterempfehlen.

Wer einen starken Partner in Finanzfragen braucht, ist hier goldrichtig.

Solche Leute könnte die Branche mehr gebrauchen.

Vielen Dank nochmals!

Fragen und Antworten über Möglichkeiten zur Unternehmensfinanzierung

Nachfolgend einige häufig gestellten Fragen zur Unternehmensfinanzierung von mittelständischen Unternehmen / KMU:

Status Quo der Finanzierung im Mittelstand Zahlreiche

Zahlreiche Unternehmen konnten in den letzten Jahren ihre Eigenkapitalquoten deutlich erhöhen. Der Finanzierungsmix hat sich dadurch deutlich erweitert. Unternehmer verlassen sich nicht mehr blind auf eine Bank, sondern streuen auch bei den Firmenkrediten die Risiken und nutzen die vielen Möglichkeiten in der Unternehmensfinanzierung.

Mit Leasing und Factoring haben sich weitere Alternativen für die Finanzierung von Unternehmen längst etabliert. Weitere Bausteine führen neben der gestiegenen Innenfinanzierung zu einer weiteren Zunahme gesunder Finanzierungsstrukturen:

- Einkaufsfinanzierung

- Mezzanine-Kapital

- Kapitalmarktprodukte

Kapital (Eigenkapital und Fremdkapital) ist in hohem Maß an den Finanzmärkten verfügbar.

Marktüberblick zu den Möglichkeiten der Unternehmensfinanzierung

Das Angebot für die Unternehmensfinanzierung ist vielschichtig. Die Konditionen sind mehr als „nur“ der Zins!

Vorteile für stabile Unternehmensfinanzen:

- Neben dem Kapital der Banken gibt es eine Vielzahl an Quellen zur Refinanzierung der Aktivitäten von Unternehmen.

- Der Mittelstand wird stark umworben. Die Kapitalbeschaffung wird immer einfacher. Auch über den klassischen Bankkredit hinaus.

- Online werden die Angebote zur Fremdfinanzierung für Mittelständler aktiv beworben. Ein Darlehen oder eine Sale-and-lease-back-Konstruktion gibt es zwar noch nicht überall. Aber die Hausbank erhält starke Konkurenz durch neue Kapitalgeber.

Leasing oder Factoring

Das sind mittlerweile etablierte Alternativen in der Finanzierung. Auch wenn der Kredit der Banken voraussichtlich noch auf lange Zeit die Hauptquelle der Unternehmensfinanzierung ist. Mittelständische Unternehmen nutzen auch immer häufiger die Einkaufsfinanzierung als Ergänzung zur Hausbank als klassischen Firmenkredit.

Wichtig ist stets auch das Spannungsfeld <Flexibilität/ Unabhängigkeit vs. Partnerschaft> im Blick zu halten. Vertiefende Informationen hierzu in der INSIDE Banking-Reihe

Förderung durch KfW als wichtiger Baustein bei den Möglichkeiten zur Unternehmensfinanzierung

Bei einer geplanten Investition wird heute ganz selbstverständlich das Angebot der KfW geprüft. Hier bietet sich der „ERP-Förderkredit KMU“ an. Auch ergänzend zur Finanzierung von Betriebsmitteln. Das ist eine attraktive Möglichkeit, durch den öffentlich geförderten Kredit eine Finanzierung in das Unternehmen zu erreichen.

Mithilfe dieser Darlehen können mittelständische Unternehmen den Betriebsmittelbedarf mittel- bis langfristig refinanzieren. Sowohl Zins als auch Laufzeit sind dabei meist sehr attraktiv. So können wir mehr Geld in der Firma halten und das Geschäft weiterentwickeln. Private Mittel oder gar Venture Capital von Business Angels sind somit nicht nötig. Das bedeutet, dass die vollständige Kontrolle erhalten bleibt. Die KfW fördert auch diesen Bereich der Unternehmensfinanzierung mit Fremdkapital.

Kann für jede Investition im Unternehmen ein Förderkredit genutzt werden?

Grundsätzlich ist das so! Es ist wichtig, sich frühzeitig über die Möglichkeiten der KfW, L-Bank, LfA oder anderen öffentlichen Förderinstituten zu informieren. Beantragt werden die Firmenkredite stets über die Hausbank. Möglicherweise stehen Ihnen aber auch Zuschüsse („geschenktes Geld“) zur Verfügung. Sprechen Sie mit Ihrem Bankberater oder einem erfahrenen Berater und finden eine attraktive Lösung aus den gesamten Möglichkeiten der Unternehmensfinanzierung.

Ist der Förderkredit denn kein Bankkredit?

Üblicherweise handelt es sich um sogenannte „bankdurchgeleitete Kredite“. Das heißt, dass beispielsweise die KfW die Rahmenbedingungen zum Unternehmen vorgibt (z.B. Größe oder Alter der Unternehmen; klassische KMU-Kriterien, die ein typisches Unternehmen im Mittelstand erfüllt). Weiter vorgegeben ist die zweckgebundene Mittelverwendung. Eine Ausnahme ist hier die Betriebsmittelvariante des KfW-Unternehmerkredits. Bei den meisten Programmen trägt die Bank aber das Bonitätsrisiko, d.h. das Risiko, dass der Kreditnehmer oder das Unternehmen seinen Kredit mit Zins und Tilgung nicht vertragskonform bedient.

Zur Reduzierung dieses Risikos gibt es die Möglichkeit, von öffentlichen Bürgschaften oder Haftungsfreistellungen. Die KfW oder eine Bürgschaftsbank gibt dann zum Beispiel der Hausbank eine Bürgschaft über einen Teilbetrag des Darlehens. Für den Fall, dass der Kredit nicht wie vereinbart bedient wird.

Was ist Factoring?

Mittlerweile ein etablierter Baustein der Unternehmensfinanzierung im deutschen Mittelstand. Factoring ist ein rollierender Verkauf von Forderungen und häufig eine gute Alternative zum reinen Firmenkredit. Unabhängig vom Zahlungsziel der Kunden erhält ein Lieferant hierbei direkte Liquidität. Die Kommunikation mit dem Factor erfolgt nach Einrichtung effizient – online über definierte Schnittstellen. Abgestellt wird dieser eine Baustein in den Möglichkeiten der Unternehmensfinanzierung nicht auf die eigene Bonität, sondern auf die der Abnehmer. Das Geld ist früher auf dem Konto, obwohl der Kunde noch nicht bezahlt hat.

Wir finanzieren eine Investition über Leasing - haben wir die Möglichkeit Zuschüsse zu erhalten?

In der Regel werden Zuschüsse nicht geleistet, wenn Leasing zum Einsatz kommt. Nutzen Sie hingegen den Mietkauf, dann schon. Es gibt leider Analysten in Banken, die den Mietkauf als negatives Bonitätsmerkmal sehen. Meines Erachtens ist das falsch. Wir haben vielmehr einen weiteren Baustein einer guten Unternehmensfinanzierung.

Was ist eine Einkaufsfinanzierung?

Die Finanzierung von Wareneinkäufen über ein verlängertes Zahlungsziel. Zumeist von unabhängigen Dienstleistern angebotene Art der Unternehmensfinanzierung aufbauend auf Warenkreditversicherungen und häufig eine gute Alternative zum Firmenkredit.

Einfach formuliert: Ein Unternehmen bestellt Ware bei einem Lieferant mit 14 Tagen Zahlungsziel. Der Lieferant stellt seine Rechnung dem Einkaufsfinanzierer, liefert aber direkt an das Unternehmen. Der Finanzierer fakturiert die Ware mit einem Zahlungsziel von zum Beispiel 30 oder 60 Tagen. Der Mittelständler verarbeitet die Ware und erzielt Liquidität aus dem Verkauf, bevor er die Rechnung aus der Einkaufsfinanzierung selbst zahlt.

Gekoppelt mit Factoring kann das Konstrukt eine sehr effiziente Möglichkeit in der Unternehmensfinanzierung sein und die Unabhängigkeit von Banken in der Fremdfinanzierung deutlich erhöhen. Eine Kombination, die die Unternehmensfinanzierung im Mittelstand deutlich verändern kann.

Was ist Reporting und welche Unterlagen benötigen wir für Kreditgeber?

Nach Vergabe eines Kredits ist es für einen Kreditgeber / eine Bank sehr wichtig zu wissen, wie die wirtschaftliche Entwickung des Kreditnehmers ist. Hierfür erhalten die Finanzierer einerseits jährlich den Jahresabschluss (insb. Bilanz und Gewinn- und Verlustrechnung), Planzahlen, einen aktuellen Finanzierungsspiegel sowie einen rollierenden (in der Regel quartalsweisen) Überblick über die aktuelle Entwicklung (BWA). Als vorteilhaft hat sich erwiesen, im Rahmen des Reporting auch kurze Ausführungen zu einzelnen Besonderheiten und dem weiteren Ausblick zu machen. Planabweichungen werden frühzeitig angekündigt und kommentiert.

Je nach Branche ist es erforderlich bzw. nützlich, auch Aussagen zu den Auftragseingängen, Auftragsbeständen und -reichweiten zu machen. Stellen Sie sich einfach die Frage: Was möchte ich einmalig und regelmäßig wissen, wenn ich als externer Kapitalgeber einem Unternehmen Geld geben würde? Genau das ergibt einen reichhaltigen und sinnvollen Katalog an Prüfmerkmalen.